Studente Vera Schakel: Blog over freelancen, financiën (3)

Overzicht van inkomsten, kosten en fiscale regelingen

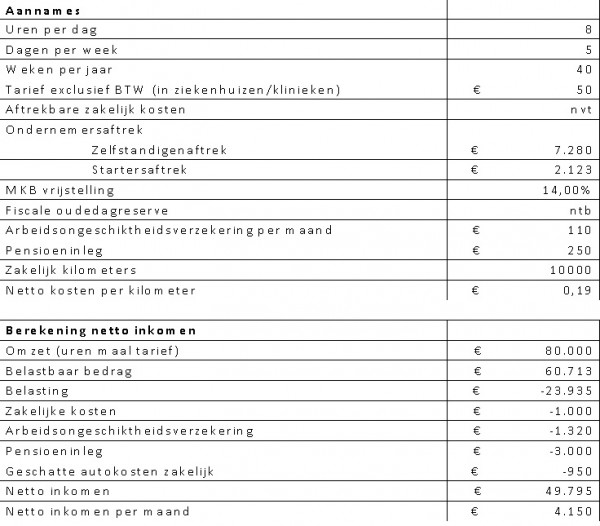

Het heeft even geduurd maar hier is dan mijn derde blog met een overzicht van inkomsten, kosten en fiscale regelingen. Best een lastig onderwerp, vooral om in alle fiscale regelingen een weg zien te vinden. Maar volgens mij heb ik hieronder een mooi overzicht weten te maken. Wel met wat hulp van vriendlief, de accountant :).Ik raad je aan om dit overzicht in Excel te zetten. Op die manier kan je bij de aannames wat veranderen en rekent Excel het helemaal door naar het netto inkomen per maand. Onder de tabellen leg ik per onderdeel uit wat het is. Ook vind je links voor meer informatie. In dit voorbeeld ga ik uit van fulltime freelancen voor 40 weken per jaar. Je kan dit uiteraard aanpassen naar je eigen situatie.

Uitleg onderdelen

Tarief exclusief BTW; als freelance optometrist ben je vrijgesteld van BTW als je in een kliniek of ziekenhuis werkzaam bent. Zodra je in een optiekzaak gaat werken zijn er delen die wel belastbaar zijn. In dit voorbeeld ga ik uit van werkzaamheden in een kliniek of ziekenhuis. Dit is wel wat zwart-wit gesteld, zie de OVN documenten voor precieze verdeling van BTW tarieven. In dit voorbeeld heb ik een tarief van €50,- gesteld. Dit was het laagste bedrag dat in de interviews genoemd werd.Aftrekbare zakelijke kosten; uitgaven die gemaakt worden voor omzet die vrijgesteld is van BTW zijn niet aftrekbaar bij de belasting. Als je dus in een kliniek of ziekenhuis werkt is deze post niet van toepassing. Ik heb uiteindelijk in de berekening wel €1.000,- per jaar als zakelijke kosten meegenomen. Dit is voor bijvoorbeeld nascholing, congressen, computer, telefoon en inschrijvingen beroepsverenigingen.

Ondernemersaftrek; bestaat uit de zelfstandigenaftrek en de startersaftrek.

Zelfstandigenaftrek; dit bedrag mag van je winst worden afgetrokken voordat je inkomensbelasting wordt berekend. In 2018 is het een bedrag van maximaal €7.280,-. Heb je minder winst dan dit gemaakt dan mag je het resterende bedrag meenemen naar het volgende jaar. Zie ook de belastingdienst over zelfstandigenaftrek. Voorwaarde is wel dat je voldoet aan het urencriterium. Je moet in 2018 minimaal 1.225 uur als zelfstandige gewerkt hebben. Deze uren zijn alle uren waarin je werkzaamheden voor je onderneming doet.

Startersaftrek; een bedrag van €2.123,- dat je samen met je zelfstandigenaftrek van je winst mag aftrekken. Er zitten een paar voorwaarden aan, wat onder andere inhoudt dat je de startersaftrek maximaal twee jaar kan gebruiken. Zie de belastingdienst.

MKB vrijstelling; dit is een percentage van je winst dat je mag aftrekken nadat de ondernemersaftrek (in dit geval zelfstandigenaftrek en starteraftrek) van je winst is gehaald. In 2018 is dit 14%.

Fiscale Oudedagsreserve; dit is een percentage van je winst dat je reserveert voor je oude dag. Het idee is dat dit percentage opzij gezet wordt. Een andere manier is om dit bedrag in een lijfrenteverzekering te stoppen die vrijkomt wanneer je stopt met je onderneming. Je hoeft dan op dit moment geen inkomensbelasting te betalen. Wanneer dit geld na je pensioen uitbetaald wordt moet je alsnog de inkomensbelasting betalen maar dan hopelijk tegen een voordeliger belastingtarief. In dit voorbeeld heb ik deze verder niet meegenomen omdat er nog wel wat risico’s aan zitten. In een volgend blog ga ik verder in op pensioenen.

Arbeidsongeschiktheidverzekering (AOV); mocht het voorkomen dat je (tijdelijk) arbeidsongeschikt bent dan is het fijn dat je nog wel inkomen hebt. Een AOV zorgt daarvoor. Op basis van verschillende voorkeuren kan je deze verzekering afsluiten. Ik kwam voor mijn situatie via google uit op bedragen tussen de €44,- en €110,-. In dit voorbeeld ben ik uitgegaan van het hoogste bedrag.

Pensioeninleg; er zijn verschillende manieren om je pensioen op te bouwen als freelancer. Een lijfrenteverzekering is er daar één van. Meer informatie daarover vind je hier. In een volgende blog zal ik hier verder over uitweiden. Ik ben nu zelf uitgegaan van €250,- pensioeninleg per maand.

Resultaat

Alles bij elkaar komt het met deze aannames uit op €4.150 netto per maand. Wat een aardig bedrag is, lijkt me! Ik merkte dat het uitzoeken van alle (fiscale) regelingen nog best moeilijk is. Het hangt van je eigen voorkeuren af maar ook bijvoorbeeld van het urencriterium. Op deze site heb ik een overzicht fiscale regelingen gevonden.Het mooie van deze uitwerking is dat ik nu in Excel erg gemakkelijk mijn tarief kan bepalen. Daarnaast zijn veranderingen in werkdagen, verzekeringen of belastingen erg gemakkelijk door te voeren en houd ik overzicht.

1 reactie

Hallo Vera,

Leuke blogs heb je gemaakt! Ik heb er veel informatie uit gehaald. Ik heb me onlangs ook ingeschreven als freelance optometrist. Ben benieuwd!

Leuke blogs heb je gemaakt! Ik heb er veel informatie uit gehaald. Ik heb me onlangs ook ingeschreven als freelance optometrist. Ben benieuwd!

Geplaatst door petra@thelissen.com